Làm thế nào để thị trường trái phiếu doanh nghiệp (TPDN) thực sự trở thành kênh hút vốn cho doanh nghiệp và hấp dẫn, thu hút nhà đầu tư ngoại?

Để TPDN là kênh dẫn vốn trung và dài hạn

Nguồn vốn nợ, trong đó có kênh trái phiếu doanh nghiệp (TPDN), đã và đang trở thành kênh thu hút vốn cho sản xuất kinh doanh của các doanh nghiệp Việt Nam. Cho đến thời điểm này, Việt Nam thu hút nguồn vốn FDI chiếm tỷ trọng lớn, nhiều doanh nghiệp muốn đầu tư và làm ăn lâu dài ở Việt Nam, tuy nhiên các kênh dẫn vốn dài hạn của Việt Nam như thị trường vốn nợ với các sản phẩm như trái phiếu hiện nay đang tăng trưởng chậm và chiếm tỷ trọng khá nhỏ nếu so với các nước quanh khu vực. Vì vậy phần nào hạn chế các nhà đầu tư tổ chức lớn của nước ngoài muốn tham gia vào vào thị trường tài chính Việt Nam.

Tại Hội nghị “Thị trường vốn nợ Việt Nam 2024” do FiiinRatings tổ chức mới đây ở Hà Nội, các diễn giả FiinRatings cho biết hiện quy mô kênh trái phiếu doanh nghiệp đã đạt 11% GDP vào cuối năm 2023, thể hiện tín hiệu phục hồi tích cực của thị trường sau những khủng hoảng. Tuy nhiên, để thị trường này là kênh dẫn vốn quan trọng cho doanh nghiệp khi Chính phủ Việt Nam đặt mục tiêu tăng quy mô của thị trường trái phiếu lên mức 20% GDP vào năm 2025 và 30% vào năm 2030, cần phải có những cơ chế thu hút đầu tư dài hạn thực sự hấp dẫn.

Theo bà Lynn Maxwell – Giám đốc Thương mại chính của S&P Global Ratings, trong những năm gần đây, Việt Nam có nền kinh tế phát triển nhanh nhất châu Á. Thực tế, các chuyên gia kinh tế dự báo tăng trưởng GDP thực của Việt Nam sẽ đạt 6,3% vào năm 2024. Đối với sự tăng trưởng dự báo sẽ tiếp tục trong dài hạn và bền vững, việc tăng cường thị trường vốn là các cơ sở hỗ trợ quan trọng.

Một thị trường vốn nợ hoạt động thông suốt là rất quan trọng của bất kỳ nền kinh tế phát triển nào. Nó chính là một kênh cung cấp để đáp ứng nhu cầu tài chính của một nền kinh tế đang phát triển, và là một tác nhân thúc đẩy sự phát triển và đa dạng hóa kinh tế. Thị trường trái phiếu còn cung cấp cho doanh nghiệp một lựa chọn tài chính khả thi thay thế cho việc vay vốn ngân hàng, giúp doanh nghiệp tiếp cận vốn dài hạn và trung hạn cho sự phát triển và mở rộng, chuyên gia nhận định.

Mở cửa cho nhà đầu tư ngoại tham gia thị trường TPDN

Theo dự báo của các chuyên gia quốc tế, trong khi nền kinh tế Việt Nam tiếp tục tiến xa, nhu cầu về một lộ trình tài chính thay thế dự kiến tăng lên đáng kể. Như vậy, trái phiếu doanh nghiệp đã trở thành một phần không thể thiếu của bức tranh này.

Theo ông Nguyễn Quang Thuân -Tổng Giám đốc Fiin Ratings, thực tế thị trường cho thấy, nhà đầu tư nước ngoài hầu như chưa tham gia mua TPDN tại Việt Nam, ngoại trừ một số lô trái phiếu của vài doanh nghiệp lớn. Trong khi đó, doanh nghiệp Việt Nam đang có nhu cầu rất lớn về vốn dài hạn trong bối cảnh Việt Nam đang tích cực đẩy mạnh việc thu hút dòng vốn nước ngoài từ việc nâng hạng lên mới nổi của thị trường chứng khoán và từ kênh vốn xanh, vốn liên kết bền vững.

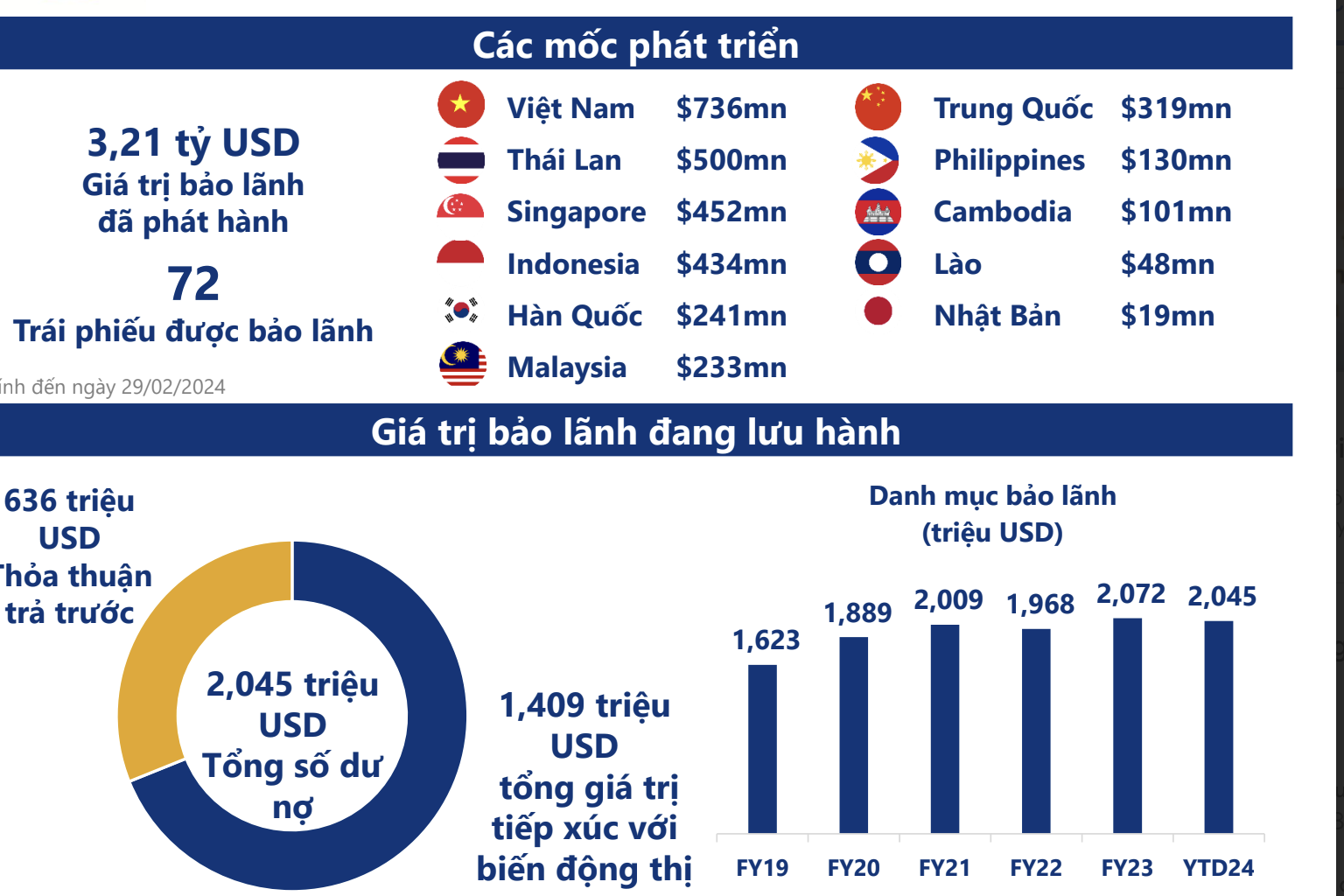

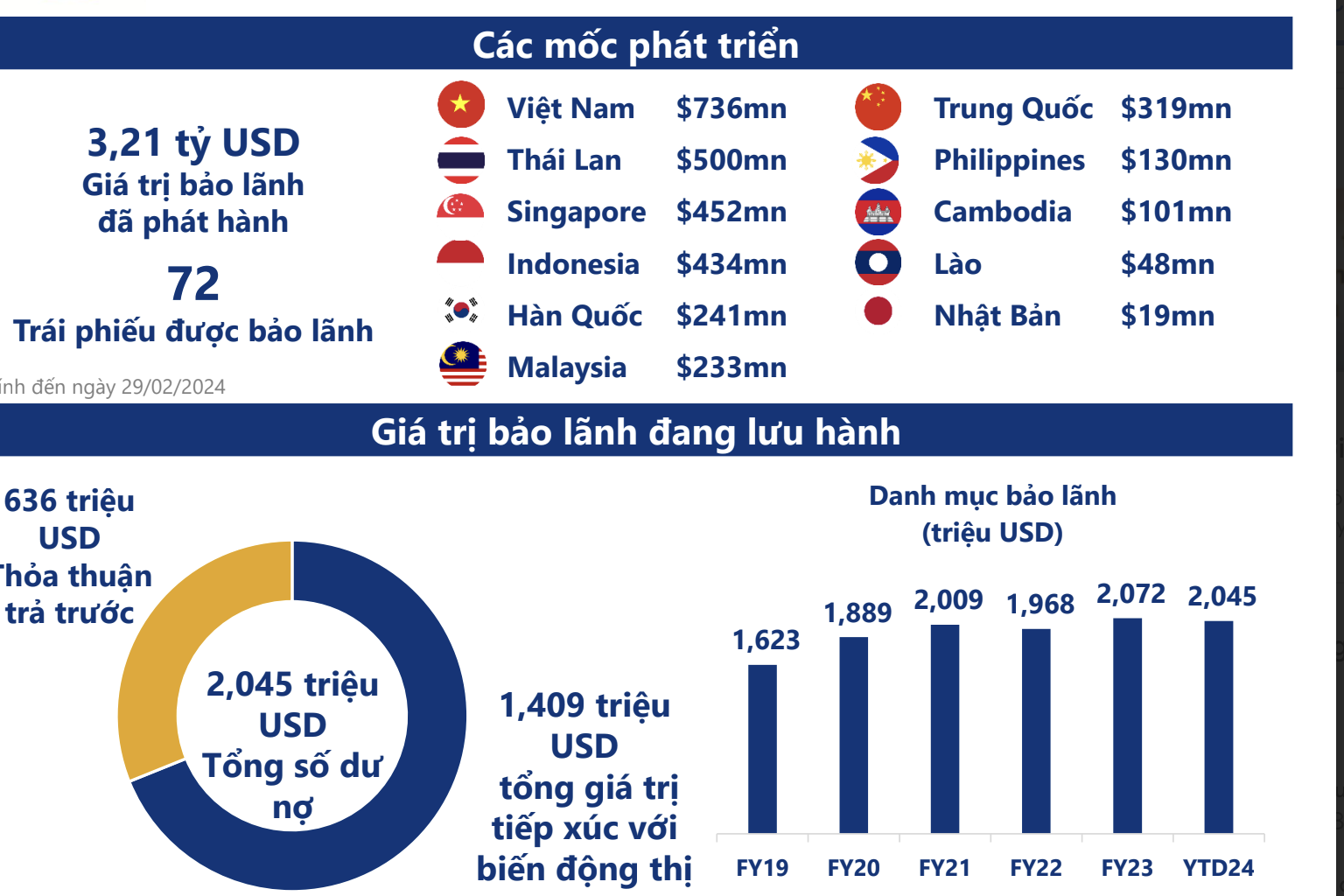

Ông Hoàng Đình Gia – Chuyên viên Quỹ đầu tư CGIF Quỹ Đầu tư và bảo lãnh tín dụng (CGIF), giới thiệu quỹ ủy thác của Ngân hàng Đầu tư và Phát triển châu Á (ADB), được thành lập vào tháng 11/2010 với sự góp vốn của các chính phủ ASEAN+3 và ADB. Mục tiêu thúc đẩy ổn định tài chính và đầu tư dài hạn vào khu vực ASEAN+3 bằng cách phát triển thị trường vốn địa phương. Chức năng của quỹ cung cấp bảo lãnh tín dụng cho trái phiếu bằng đồng nội tệ.

Giá trị bảo lãnh của Quỹ 3,21 tỷ USD đã phát hành và giá trị bảo lãnh đang lưu hành 72 trái phiếu được bảo lãnh. Các quốc gia mà quỹ bảo lãnh gốm các nước trong khu vực ASEAN. Giá trị bảo lãnh của quỹ là đa dạng hóa nguồn vốn, mở rộng và đa dạng hóa các nguồn vốn vay ngoài các khoản vay ngân hàng thông thường và dễ dàng tiếp cận thị trường vốn, từ đó mở rộng cơ sở nhà đầu tư để tăng trưởng bền vững và kéo dài kỳ hạn trái phiếu phù hợp với dòng thu nhập và mục tiêu đầu tư của bên vay để tránh phụ thuộc vào các khoản vay ngắn hạn có thể dẫn đến rủi ro tái cấp vốn. Đồng thời, cho phép bên vay thanh toán bằng đồng nội tệ và giảm rủi ro liên quan đến biến động tỷ giá…

Với sự quan tâm của các đầu tư, theo các chuyên gia, để phát triển thị trường TPDN hút được vốn ngoại, yếu tố hàng đầu là các doanh nghiệp cần cung cấp thông tin đa dạng, minh bạch cho các nhà đầu tư. Đồng thời, thúc đẩy ổn định nền kinh tế, chia sẻ rủi ro tài chính với nhà đầu tư. Làm sao để thị trường TPDN minh bạch thông qua việc định giá thị trường rõ ràng, phân biệt tín dụng, thường liên quan đến các xếp hạng tín dụng, cả thị trường TPDN cơ bản và thứ cấp. Có như vậy thì kênh TPDN mới thực sự hút được dòng vốn ngoại giúp các doanh nghiệp trong nước huy động thêm nguồn vốn từ các tổ chức quốc tế phục vụ cho sản xuất kinh doanh, thay vì chỉ trông chờ nguồn tín dụng truyền thống…