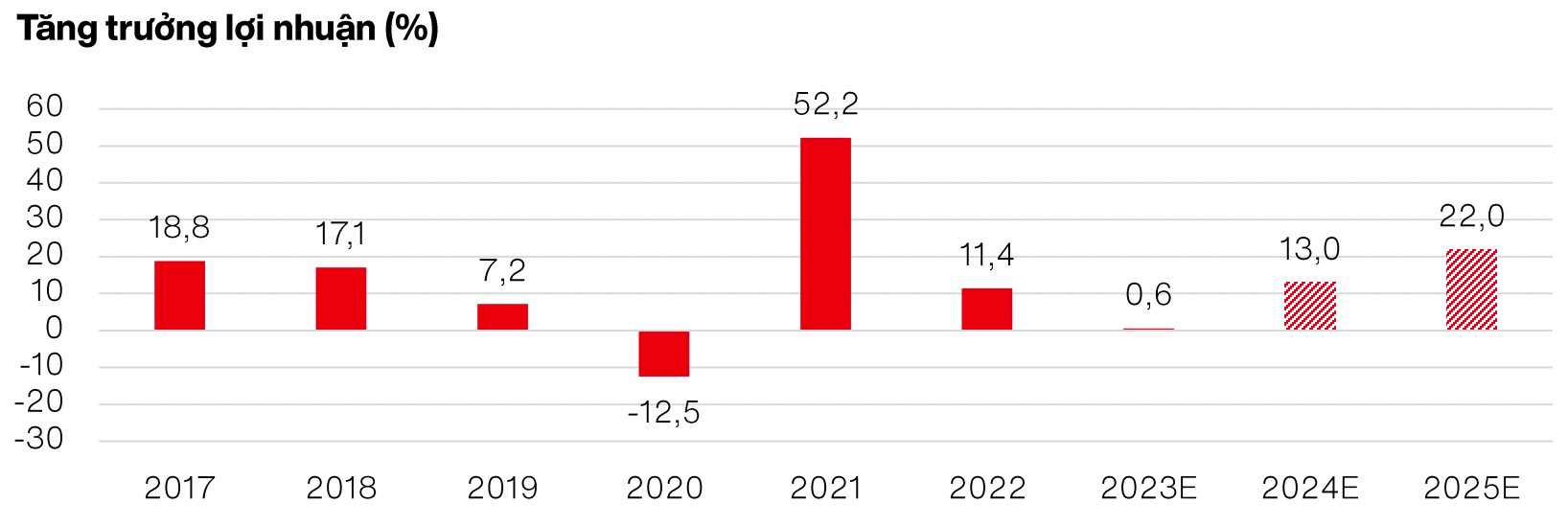

VinaCapital ước tính tổng lợi nhuận doanh nghiệp năm 2024 sẽ tăng trưởng 13%, làm nền tảng cho sự bứt phá lên 22% vào năm 2025.

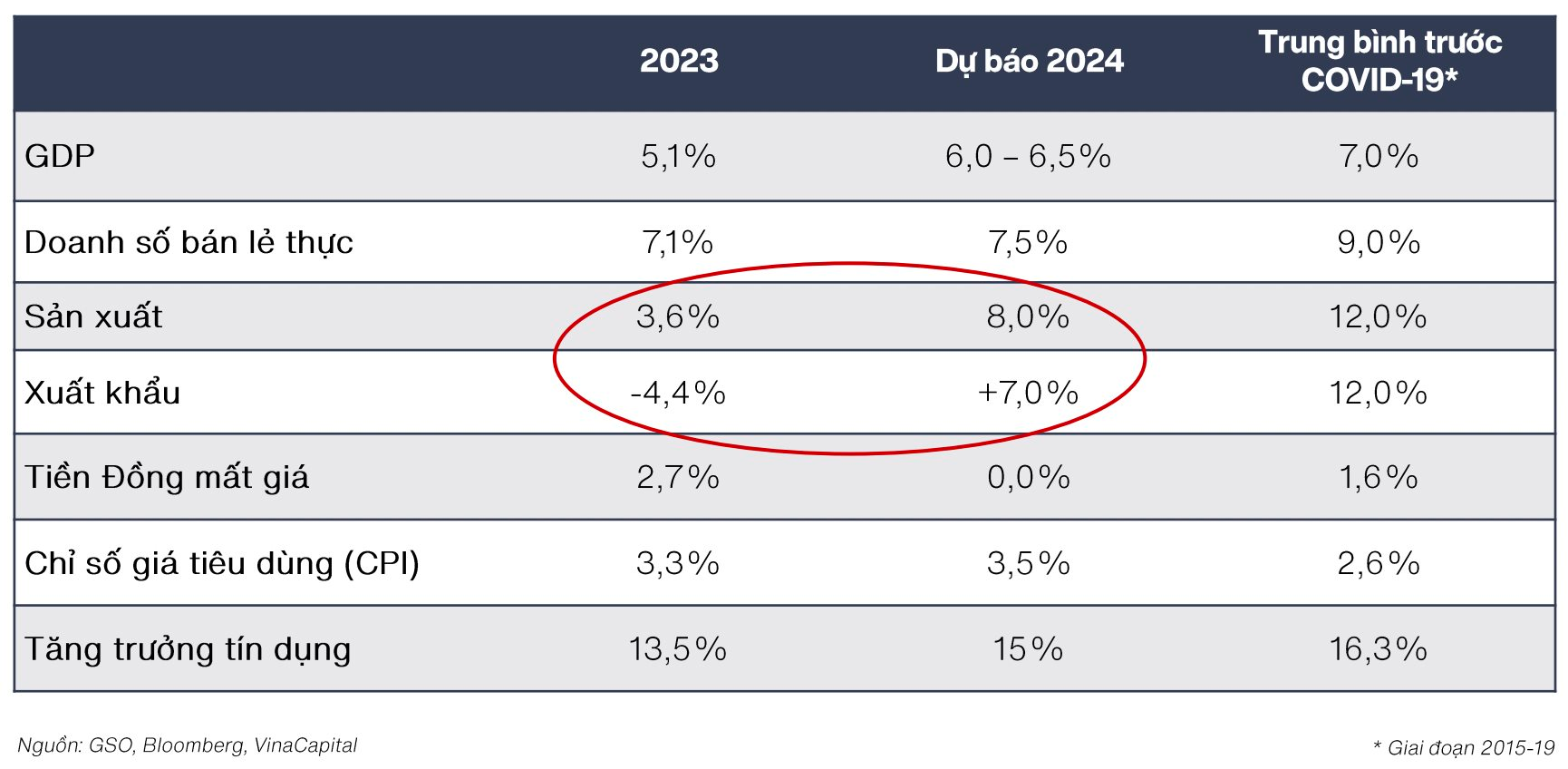

Theo bà Nguyễn Hoài Thu – Tổng Giám đốc Khối đầu tư Chứng khoán của VinaCapital, nền kinh tế Việt Nam 2024 dự kiến sẽ hồi phục. Đặc biệt, hai nhóm tiêu cực của năm qua là sản xuất và xuất khẩu sẽ tăng trưởng dương đáng kể trở lại, lần lượt đạt 8% và 7% (năm 2023 xuất khẩu giảm đến 4,4%).

Bà Hoài Thu cho rằng, không chỉ nhu cầu quốc tế phục hồi, nội lực Việt Nam cũng là yếu tố chính góp phần thúc đẩy kinh tế, có thể kể đến các dự án hạ tầng trọng điểm đã và đang triển khai như: Sân bay Long Thành giai đoạn 1 với tổng vốn đầu tư 5,6 tỷ USD, tuyến Metro Tp.HCM theo kế hoạch đi vào hoạt động giữa năm 2024, dự án dầu khí lớn nhất thập kỷ Block B – Lô Môn 11,25 tỷ USD cũng khởi công.

Mặt khác, ngành bất động sản – theo chuyên gia – cũng đã đi qua giai đoạn khó khăn nhất, và đang bắt đầu một chu kỳ mới với loạt quy định mới được ban hành, tháo gỡ vướng mắc pháp lý…

Với những luận điểm trên, VinaCapital ước tính tổng lợi nhuận doanh nghiệp năm 2024 sẽ tăng trưởng 13%, làm nền tảng cho sự bứt phá lên 22% vào năm 2025. Điều này dự kiến thúc đẩy thị trường chứng khoán hồi phục mạnh, chưa kể lãi suất tiền gửi hạ dần và động lực từ việc triển khai hệ thống KRX trong quý 1/2024 sẽ là “chất xúc tác” đưa dòng tiền quay trở lại thị trường.

“Trong trường hợp xấu nhất, chứng khoán Việt vẫn hấp dẫn. Bởi, thị trường luôn có nhà đầu tư nước ngoài chờ. Họ chờ gì?”, bà Thu đặt vấn đề. Theo chuyên gia, họ đang chờ giá tốt hơn.

Thực tế, định giá thị trường chứng khoán lúc này đã là rất hấp dẫn. Với dự báo LNST doanh nghiệp năm 2024 tăng trưởng 13% của VinaCapital, nếu thực tế tốt hơn kỳ vọng sẽ cho thấy sự hồi phục mạnh mẽ hơn, và nhà đầu tư nước ngoài sẽ quay trở lại rất nhanh chóng. Do đó, chuyên gia VinaCapital khẳng định dòng vốn ngoại không chỉ phụ thuộc mỗi việc nâng hạng, mà còn là định giá và lợi nhuận doanh nghiệp.

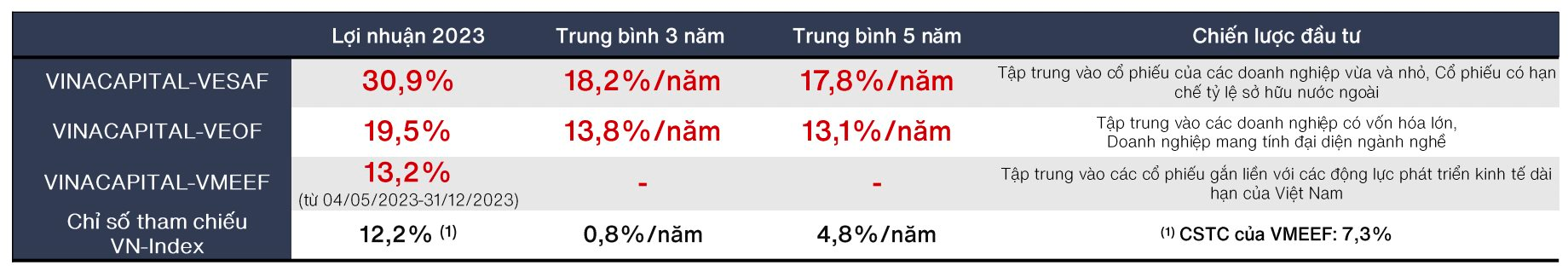

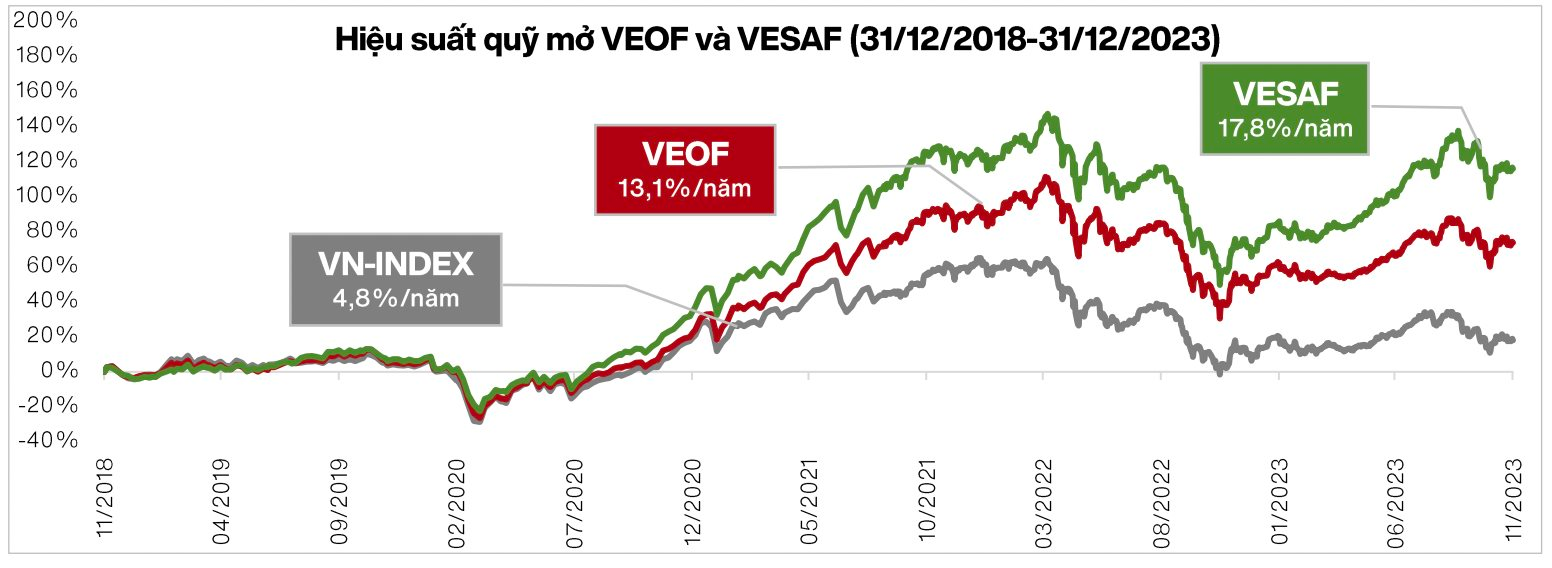

Theo báo cáo năm 2023 của VinaCapital, quỹ VESAF đạt lợi nhuận 31% và quỹ VEOF đạt lợi nhuận 19,5%. Ngoài ra, quỹ cân bằng VIBF đạt lợi nhuận hơn 11%, quỹ trái phiếu VFF cũng đạt lợi nhuận 8%. Riêng quỹ mới VMEEF, chỉ mới thành lập vào tháng 5/2023, đến cuối năm đạt lợi nhuận hơn 13%, cao hơn so với mức tăng của chỉ số tham chiếu VN-Index cùng giai đoạn là 7,3%.

Tính đến ngày 31/12/2023, lợi nhuận trung bình 3 năm gần nhất của VinaCapital-VESAF đang dẫn đầu khi đạt 18%/năm, theo sau là VEOF với mức lợi nhuận 14%/năm.

Tính đến thời điểm 31/12/2023, tổng tài sản của 5 quỹ mở VinaCapital đạt 3.492 tỷ đồng, tăng 8,6% so với cuối 2022 và thu hút hơn 47.000 nhà đầu tư. Trong đó, VESAF có quy mô lớn nhất với 1.505 tỷ, xấp xỉ ngàn tỷ còn có quỹ VEOF với gần 764 tỷ đồng.

Chuyên gia VinaCapital cho biết, tuỳ thuộc vào khẩu vị từng quỹ để tìm cổ phiếu phù hợp. Song, nhìn chung VinaCapital ưu tiên cho các ngành và công ty còn dư địa tăng trưởng, và tiềm năng như Tài chính, Công nghệ, Dịch vụ viễn thông… Năm qua, các nhóm ngành này trung bình chiếm trên 15% tại các quỹ của VinaCapital, ngược lại nhóm bất động sản và sản xuất, tiêu dùng giảm mạnh tỷ trọng dưới 10%.

Năm 2024, chiến lược của VinaCapital sẽ tập trung vào các nhóm ngành hưởng lợi nhờ môi trường lãi suất ổn định như Ngân hàng, CTCK và Bất động sản. Quỹ cũng tập trung cho nhóm bán lẻ và VLXD – hưởng lợi từ việc phục hồi nhu cầu trong nước, cùng với nhóm tăng trưởng đầu tư công.

Với quỹ trái phiếu, VinaCapital ưu tiên một số ngành trong năm 2024 gồm Tài chính, BĐS Khu công nghiệp, bán lẻ – tiêu dùng. Trong đó, quỹ sẽ đầu tư dựa trên phân tích cụ thể từng doanh nghiệp (phương pháp Bottom-up), chú trọng 3 tiêu chí là chất lượng tính dụng tốt, dòng tiền mạnh và quản trị doanh nghiệp tốt.

“Hơn hết, VinaCapital luôn đề cao kỳ luật đầu tư và quản trị rủi ro danh mục”, bà Thu nhấn mạnh.